Zrozumienie mechanizmów odpisu aktualizującego wymaga wiedzy z zakresu rachunkowości oraz umiejętności praktycznego zastosowania przepisów podatkowych. Kluczowe jest poznanie różnic między wartością netto a brutto oraz prawidłowe określenie momentu, w którym należy dokonać korekty wartości należności. W artykule przedstawimy kompleksowe wyjaśnienie, które pomoże uniknąć najczęstszych błędów w tym procesie.

Kluczowe wnioski:- Odpis aktualizujący to narzędzie pozwalające na rzetelne odzwierciedlenie wartości należności w księgach rachunkowych

- Wybór między wyceną netto a brutto zależy od konkretnej sytuacji księgowej i podatkowej

- Prawidłowe dokonanie odpisu chroni firmę przed nieuzasadnionymi stratami

- Konieczne jest zachowanie ostrożności i dokładności przy wycenie należności

- Każdy odpis aktualizujący wymaga udokumentowania i przestrzegania obowiązujących przepisów

Czym jest odpis aktualizujący i dlaczego jest kluczowy w rozliczeniach

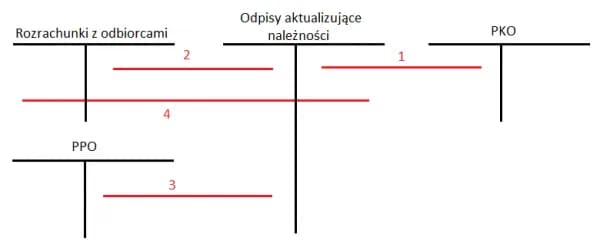

Odpis aktualizujący należności to kluczowy mechanizm w rachunkowości, który pozwala firmom rzetelnie odzwierciedlać wartość swoich wierzytelności. Stanowi on narzędzie służące do weryfikacji i korekty wartości należności, które mogą utracić swoją pierwotną wartość ekonomiczną.

W praktyce odpis aktualizujący wartość należności oznacza pomniejszenie wartości należności wykazanej w księgach rachunkowych do poziomu, który odzwierciedla rzeczywiste prawdopodobieństwo ich otrzymania. Jest to szczególnie istotne w sytuacjach, gdy istnieje ryzyko nieotrzymania całości lub części należności.

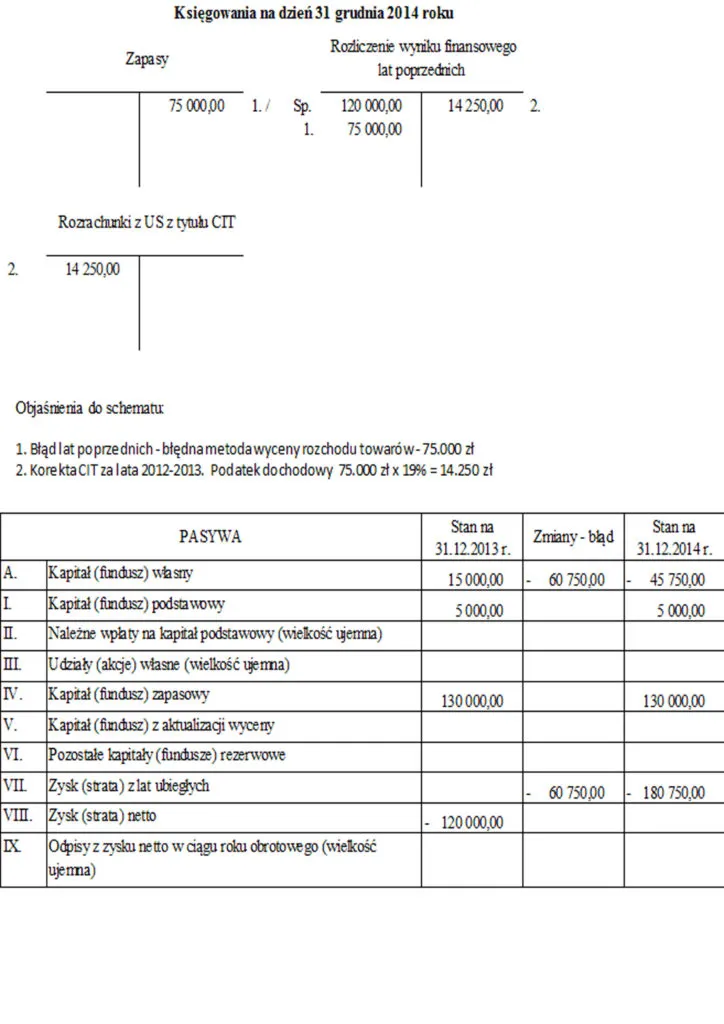

Różnice między wartością netto a brutto w odpisach aktualizujących

Kluczowa różnica między wartością netto a brutto w kontekście odpisu należności podatkowych polega na uwzględnieniu lub pominięciu podatku VAT w procesie rozliczenia. Wartość brutto obejmuje całkowitą kwotę należności wraz z podatkiem, podczas gdy wartość netto przedstawia kwotę bez podatku.

W przypadku rozliczenia należności netto i brutto przedsiębiorcy muszą zwracać szczególną uwagę na specyfikę danej transakcji. Niektóre branże wymagają rozliczania odpisów w wartości brutto, podczas gdy inne preferują ujęcie netto.

Wybór między wartością netto a brutto może mieć istotny wpływ na ostateczne rozliczenie podatkowe i księgowe firmy. Dlatego niezwykle ważne jest precyzyjne określenie, która metoda będzie najbardziej odpowiednia w konkretnym przypadku.

Czytaj więcej: Prosty sposób obliczenia odpisu na ZFŚS krok po kroku bez błędów

Metodyka liczenia odpisu aktualizującego krok po kroku

Proces liczenia korekty należności księgowych wymaga systematycznego podejścia. Pierwszym krokiem jest dokładna analiza wszystkich należności pod kątem ich realnej możliwości odzyskania.

Przykładowy algorytm liczenia odpisu aktualizującego obejmuje:

- Określenie wartości należności

- Ocena prawdopodobieństwa zapłaty

- Wyliczenie kwoty odpisu

- Udokumentowanie procesu

Błędy przy wycenie należności i jak ich unikać

Najczęstsze błędy przy wycenie należności w bilansie dotyczą nieprawidłowej oceny ryzyka oraz braku systematycznej weryfikacji należności. Przedsiębiorcy często popełniają błąd, nie dokonując regularnych przeglądów swoich wierzytelności.

Perspektywa podatkowa odpisów aktualizujących

Z perspektywy podatkowej odpis należności podatkowych stanowi kluczowy element rozliczeń finansowych. Urząd skarbowy precyzyjnie określa warunki, w których przedsiębiorcy mogą dokonywać odpisów aktualizujących, chroniąc jednocześnie interesy budżetu państwa.

Przepisy podatkowe szczegółowo regulują zasady przeprowadzania korekty należności księgowych. Kluczowe jest udokumentowanie każdego odpisu, wskazanie przyczyn jego dokonania oraz zachowanie odpowiednich terminów rozliczeniowych.

Kiedy stosować odpis aktualizujący należności

Odpis aktualizujący stosuje się w sytuacjach, gdy istnieje wysokie prawdopodobieństwo nieotrzymania całości lub części należności. Klasycznym przykładem jest należność przeterminowana powyżej 180 dni.

| Branża | Specyfika odpisów | Częstotliwość |

| Handel | Co 3-6 miesięcy | Wysoka |

| Usługi | Co 6-12 miesięcy | Średnia |

| Produkcja | Raz do roku | Niska |

Decyzja o wycenie należności w bilansie wymaga kompleksowej analizy sytuacji finansowej kontrahenta oraz oceny ryzyka braku zapłaty.

Profesjonalne podejście do rozliczenia należności netto i brutto pozwala firmie zachować płynność finansową i minimalizować ryzyko strat.

- Dokumenty niezbędne do prawidłowego odpisu aktualizującego:

- Umowa z kontrahentem

- Historia płatności

- Wezwania do zapłaty

- Dokumenty potwierdzające windykację

- Analiza sytuacji finansowej dłużnika

- Opinia prawna

- Dokumentacja prowadzonych rozmów

Strategia zarządzania należnościami: klucz do stabilności finansowej

Odpis aktualizujący należności stanowi kluczowe narzędzie w profesjonalnym zarządzaniu finansami firmy, pozwalające na precyzyjne odzwierciedlenie rzeczywistej wartości wierzytelności. Kompleksowe podejście do wyceny należności w bilansie wymaga nie tylko wiedzy księgowej, ale także strategicznego myślenia o ryzyku finansowym.

Kluczem do skutecznego stosowania odpisów jest zrozumienie ich wielowymiarowości - od aspektów podatkowych, przez metodykę liczenia, aż po prewencję błędów. Rozliczenie należności netto i brutto oraz świadome podejmowanie decyzji o odpisach aktualizujących może znacząco wpłynąć na stabilność ekonomiczną przedsiębiorstwa.

Podsumowując, odpis należności podatkowych to nie tylko mechanizm księgowy, ale strategiczne narzędzie zarządzania ryzykiem finansowym. Firmy, które świadomie i systematycznie stosują odpisy aktualizujące, budują przewagę konkurencyjną, chroniąc jednocześnie swoją płynność finansową.